钢铁行业是以从事黑色金属矿物采选和黑色金属冶炼加工等工业生产活动为主的工业行业,包括金属铁、铬、锰等的矿物采选业、炼铁业、炼钢业、钢加工业、铁合金冶炼业、钢丝及其制品业等细分行业,是国家重要的原材料工业之一。

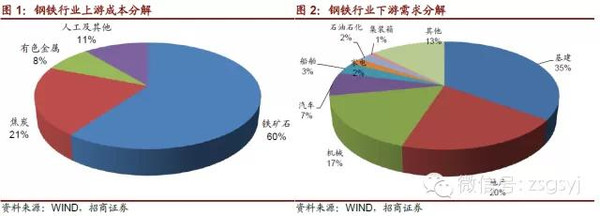

钢铁行业的上游是铁矿石、焦炭、有色金属等资源品行业,其中,铁矿石占到了钢铁(普钢)成本的40-55%(随矿价成本波动而有变化)。铁矿石的金额与钢铁价格的联动性较强。从产业链的传导来看,我们更倾向于认为是钢铁终端消费需求/价格的变动引致了铁矿石的金额的变动,而不是相反;量化的角度,钢铁价格变革领先铁矿石大约15天。但由于上游矿厂的强势,钢价上涨一般会引致矿价更多上涨;反之,钢价下跌却不一定带来矿价下跌。

钢铁行业的下游触及基建(包括市政、公路、桥梁建设)、地产、机械、汽车、船舶、家电、航空航天等多个领域,其中,基建、地产、机械和汽车消费占比分别占30%、28%、17%(工程机械占9%)及7%,合计占比超80%;下游的分散性导致其议价能力尚可。由此能够看出,基建和地产开工/投资的变动或者变动预期是引导钢铁行业变动的本源,而这两者又与宏观政策紧密相关。因此,从宏观政策层面至下游基建和地产投资的变动都是钢铁行业基本面分析中要关注的重点。

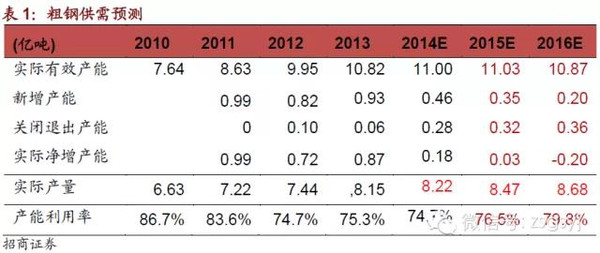

需求、供给、售价、成本是制造业的重要的条件,供需对比与行业集中度决定的产品售价与矿价的价差决定利润空间,影响钢铁行业需求的主要因子有全社会固定资产投资、汽车家电电力设备等下业未来发展前途、出口需求与政策变动,影响供给的主要因子有钢铁行业自身产能投放、产能利用率、产业政策及环保政策等。

需求方面:内需增速向0收敛,外需改善是救命稻草,钢铁表观内外消费量增速预计在2%左右。

成本方面:滞后的产能扩张已经在2014年使铁矿石供需失衡,未来矿价向上弹性不足。

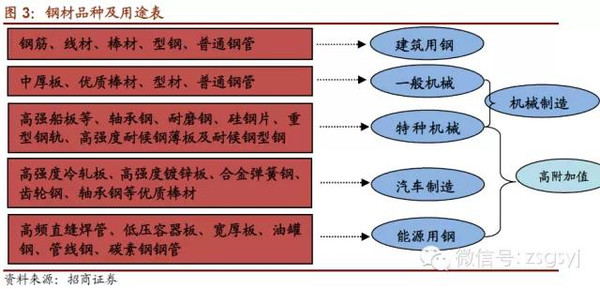

按品质分类,钢铁产品大致上可以分为普通钢和优质钢;以产品形式来看,则大致上可以分为板材(卷板、钢带)、线材(又称盘条)、棒材、钢管、型钢、钢筋等品类,其中,线材、棒材、型钢、钢筋多称为长材,板材(卷板、钢带)则称为扁平材。

普钢主要指碳含量为0.03%-2%的铁碳合金,一般不添加大量的合金元素,有时也称为普碳钢或碳素钢,是工业上使用最早、用量最大的基本材料,广泛地用在建筑结构、桥梁构件、交通运输、机械制造、农业、轻纺、金属制作的产品、食品制造业等国民经济各个部门,我们此处仅对建筑用钢、机械用钢(这里又分为普通工程机械用钢、电工机械用钢、特种机械用钢和机械零件用钢四类)做出详细分析。在使用中,普通钢多以型钢、钢筋、棒材、板带和线材形式供应。

优质钢,广义上指的是合金化、高强度、具备特殊的组织和性能的钢类,承担着机械、汽车、家电、船舶的关键零件以及能源装备、国防军工、高新技术产业等关键产业的重任,具体可分为汽车用钢、能源用钢、海工用钢等等,产品形式也分为钢板、棒材、钢管等多类。

目前中国钢铁行业存在结构性失衡特征,大多数低附加值的普钢品种出现过剩,一些高档关键的优质钢品种仍需大量进口。未来一段时间,产品结构不合理、规模较小的企业信用风险会增大;大型钢铁企业和以高的附加价值、国内短缺品种为基本的产品的公司能够部分抵消产能过剩带来的风险。

在钢铁产业债发行人的对比中,我们更关注以下几个方面的因素对不同企业信用资质的影响:

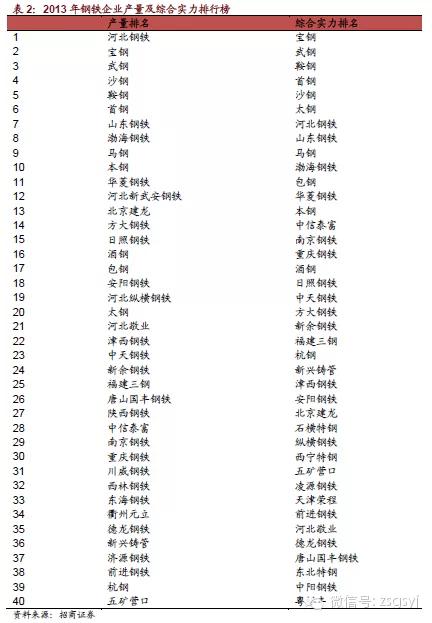

钢铁行业是典型的周期性行业,同等条件下,规模较大和市场地位突出的企业在资源获取、产品定价、外部支持等方面具有优势,其抵御经济周期性波动的能力也较强,经营风险也就相比来说较低;同时,钢铁行业规模经济特征明显,规模较大的企业能够摊薄相关成本,相应产品的价格竞争力也较强。

在规模效应的基础上,核心产品的市场占有率高、区域地位显著、技术壁垒明显的发行人具备较高的信用屏障。目前,宝钢、武钢、鞍钢的行业地位很难动摇。而在优钢、普钢的筛选上,我们大家都认为应当有不同的标准,因为优质钢的运输半径较大而且需求集中在华东华南,各大钢企的销售范围也十分广泛,因此,对于优质钢的选择应当基于不同钢企的核心竞争力及成本优势;而普通钢材的运输成本占售价的比重较高,运输成本对最终价格影响较大,其经济运输半径一般为500公里,因此,其钢材需求和销售通常表现出较为显著的区域性,对此类钢种收入占比较大的发行人而言,其所在地及辐射地的经济发展状况及其在该区域的竞争力是需要非常关注的。

普钢的格局为:华北地区首钢和河北钢铁竞争较为激烈,东北地区鞍钢、本钢、凌源钢铁也面临较大竞争,华东地区武钢、南钢、马钢是竞争对手关系,西北地区酒泉钢铁与八一、包钢和西钢竞争较多,韶钢、三钢闽光和柳钢凭借建筑钢各自在广东、福建和广西地区独占鳌头,安阳钢铁、太原钢铁在河南、山西地区优势较为明显。我们大家都认为,在对普钢生产厂商的对比中,考虑到建筑钢材的运输半径短(具有经济性),不同地域的经济发展状况将决定不同厂家的发展的潜在能力,从这一点考虑,华东、西部地区、华南地区、中南地区较为占优,尤其是竞争格局不太剧烈的华南地区(三钢)、西南地区(柳钢)、中南地区(华菱钢铁),而首钢、武钢、包钢分别在华北、华东及西部地区表现较好。

优质钢种的格局为:我国特钢的前十大生产企业的集中度为60%,目前国内特钢生产逐步形成以四大特钢公司集团和三大专业化特钢企业为核心的生产格局,四大特钢公司集团为:大连金牛、抚顺特钢、北满特钢联合组建的东北特钢集团,包括兴澄特钢、湖北新冶钢的中信泰富特钢集团、宝钢股份特殊钢公司(原上钢五厂)和江苏沙钢集团淮钢特钢有限公司。三大专业化特钢企业为:不锈钢专业化生产企业太原钢铁(集团)公司,合金钢中厚板专业化生产企业舞阳钢铁公司,合金钢管专业化生产企业天津钢管集团股份有限公司。其中,依照我们对各家钢企盈利能力的测算,我们大家都认为,宝钢、沙钢、中信泰富特钢集团(兴澄特钢、新冶钢)、太钢、天津钢管的优势均比较明显。

钢铁企业产品较为丰富,不一样的产品类型的下业差异较大,下游需求的差异会导致不一样的产品类型的企业产品销售的难易程度和获利能力的差异。同时,钢铁行业本身也存在结构性产能过剩的问题,部分优质钢材品种仍存在供给缺口;因此,产品较为多元、下游需求较为分散、同时高的附加价值产品占比较高的发行人未来具备较高的盈利弹性。

从各家钢企的产品梳理来看,除去几大特钢企业之外,包钢、武钢、首钢、南钢等高的附加价值产品占比较高,而一般建筑钢企的高端品种较少,如韶关钢铁、唐山国丰、柳钢、安阳钢铁、酒钢、八一钢铁等。

中国钢铁企业(普钢)整体原材料保障程度弱,原材料保障程度的高低直接影响钢铁公司制作的稳定运行,因此铁矿石、焦煤、焦炭(内部自产比外购便宜150元/吨)等原材料的自给程度、供应稳定性的高低(体现在协议定价所占比重)等对企业的生产所带来的成本和盈利能力有着显著影响。但是,就目前来看,在矿价跌跌不休的情况下,自有矿山或者长协定价较多的钢企,由于合同定价调整难度大,导致其采购成本反而有所上升,比如酒钢、八钢、西钢,而柳钢、南钢、安阳钢铁、华菱钢铁 则反而受益于矿价下跌。

在焦炭的生产供给上,首钢、武钢、河北钢铁、鞍钢、本钢、山东钢铁、安阳钢铁基本实现了自给自足,且多数在焦煤采购上形成了较大比重的长协采购,因此,这一部分的生产所带来的成本较低;在铁矿石的供给上,鞍钢、太钢、本钢、包钢的自给率达到了60%以上,酒钢、西钢、新冶钢30%,八钢、马钢、凌钢20%,河北钢铁、山东钢铁、沙钢、武钢在10%左右但外部长协合同占比较高,华菱、安阳钢铁、南钢、北营钢铁较低且外部长协合同比重不高。

钢铁公司制作成本除了原料成本之外,物流成本、环保成本、人力成本、三项费用等也是主要构成因素。在运输成本上,一般来讲,钢材的铁路、公路等运输成本显著高于水运,同时,铁矿石大量依赖进口;因此,拿内陆钢企与沿海钢企相比,每吨铁矿石会增加运输成本75-100元,吨铁运输成本增加100-125元,故而,靠近港口(青岛、日照、唐山、大连、宁波-舟山、湛江等地条件较好)布局的钢企具备成本优势。此外,能够合理布局采购和销售的区域结构、加大干线运输加区域配送的运输模式的钢企,也能够通过缩短运输半径而降低运输成本。环保压力较低、人员负担较轻、三项费用较低的钢企也具备成本优势。

根据协会的数据,目前我国钢铁企业生产所带来的成本主要分为三个等级:造成本,主要有宝钢、鞍钢、本钢集团、沙钢、太钢和首钢;较造成本,主要企业有包钢、武钢、西宁特钢、山东钢铁、华菱钢铁、北营钢铁、梅山钢铁、南钢、广东韶关、酒泉钢铁;中等制造成本:马钢、安阳钢铁。

运输成本上,宝钢、武钢、河北钢铁、首钢、山东钢铁、太钢、鞍钢、兴澄特钢、韶关钢铁等靠近港口或自有码头,运输成本较低;包钢、攀钢、八钢等目前略高。

人力负担上,太钢、沙钢、武钢等单位产出较高,人力负担相对较低,而山东钢铁、韶关钢铁、西钢集团、东北特钢人员负担较重。

在期间费用上,包钢、安阳钢铁、柳钢的期间费用率相对较低;河北钢铁、首钢、武钢、酒钢、马钢、华菱钢铁的期间费用率中等水平,本钢北营、八钢、东北特钢、重庆钢铁、西钢集团三费较高。

一般来说,钢铁的销售渠道有直供、分销、零售等多种形式,其中,直供适合专用特需产品,分销适用于技术含量低、通用性强的普通钢材品种,零售方式则适用于小客户(普通钢材)。由此而言,钢铁企业需要依据自身现有的产品结构特性,结合渠道成本的计算来选择适合自身的营销渠道结构。

从目前的格局来看,基本上各大钢企都采取了普钢——分销、特钢——直销的方式,销售渠道效率普遍较高。

工信部近日称,未来10年将加快钢铁业兼并重组步伐,力争到2025年,前10家钢铁企业粗钢产量占全国比重不低于60%,并形成三到五家在全球范围内具有较强竞争力的超大型钢铁集团,以及一批区域市场(山东、河北、辽宁、江苏、山西、江西)、细分市场(特钢:东北特钢、宝钢特钢分公司、中信泰富特钢集团、太原钢铁、舞阳钢铁、天津钢管)的领先企业。与煤炭一样,同样需要关注各地重组的进展。

资本结构体现了企业的财务政策,一般情况下,资本结构稳健,杠杆水平越低,财务风险也越低。作为重工业的典型代表,钢铁企业项目建设周期较长,资金需求较大,外部债务融资金额较高,上述情况对企业和现金流的影响较大,较高的固定成本也在一定程度上降低了企业的财务弹性,因此较好的资本结构使得企业具有较强的财务弹性,有助于企业在行业低谷期能安全渡过难关,而较高的财务杠杆会使钢铁企业承担更大的财务风险。

在同样的债务压力下,盈利能力较强的钢铁企业在行业低谷期能够保持相对较好的竞争地位,企业的盈利能力越强,其财务风险越低,也利于保持相对稳定的信用品质。由于钢铁行业原材料价格波动大,固定资产规模大,因此生产所带来的成本、固定资产折旧政策对企业盈利能力的影响较大;同时,钢铁企业人员负担较重,整体毛利率较低,所以其期间费用的状况和控制能力对其盈利能力也有较大的影响,考虑各项费用后总体盈利能力强的企业违约风险也越低。

优质钢及普钢共有企业:武钢、沙钢、太原钢铁(太钢不锈及天津太钢天管不锈钢)、包钢

个券选择:09华菱债、11柳钢债、11南钢债、11马钢02、13包钢03可质押,且到期收益率较高,建议热情参加;11安钢01、11安钢02、15宁钢铁CP001、11三钢02、11三钢01、15首钢MTN001、14津钢管CP002虽然丧失质押资格,但到期收益率在6%以上、风险溢价水平较行业均值偏离度较大,且久期较短、成交尚算活跃,具备一定的配置价值。

本报告由招商证券股份有限公司(以下简称“本公司”)编制。本公司具备拥有中国证监会许可的证券投资咨询业务资格。本报告基于合法取得的信息,但本公司对这一些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能会引起分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述证券买卖的出价,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这一些企业提供或争取提供投资银行业务服务。客户应当考虑到本公司有几率存在可能会影响本报告客观性的利益冲突。